お金を運用する

投資信託

| 主な投資対象 | ファンド名 | NISA | 運用会社(委託会社) |

|---|---|---|---|

| 国内債券型 | しんきん公共債ファンド (愛称:ハローインカム) |

成長投資枠 | しんきんアセットマネジメント投信 |

| 国内株式型 | しんきんインデックスファンド225 | 成長投資枠 | しんきんアセットマネジメント投信 |

| トヨタ自動車/トヨタグループ株式ファンド | 成長投資枠 | 三井住友DSアセットマネジメント | |

| たわらノーロードTOPIX | 成長投資枠 つみたて投資枠 |

アセットマネジメントOne | |

| たわらノーロード日経225 | 成長投資枠 つみたて投資枠 | ||

| 海外株式型 | しんきんS&P500インデックスファンド | 成長投資枠 | しんきんアセットマネジメント投信 |

| たわらノーロード先進国株式 | 成長投資枠 つみたて投資枠 |

アセットマネジメントOne | |

| たわらノーロード先進国株式(為替ヘッジあり) | 成長投資枠 つみたて投資枠 | ||

| たわらノーロード新興国株式 | 成長投資枠 つみたて投資枠 | ||

| 国内外株式型 | しんきん全世界株式インデックスファンド | 成長投資枠 | しんきんアセットマネジメント投信 |

| 国内外債券型 | グローバル・ソブリン・オープン (毎月決算型) |

対象外 | 三菱UFJアセットマネジメント |

| グローバル・ソブリン・オープン (資産成長型)(愛称:グロソブN) |

対象外 | ||

| 国内不動産 | しんきんJリートオープン (1年決算型) |

成長投資枠 | しんきんアセットマネジメント投信 |

| 国内外バランス型 | しんきん3資産ファンド (毎月決算型) |

対象外 | しんきんアセットマネジメント投信 |

| 三菱UFJライフセレクトファンド (安定型) |

成長投資枠 | 三菱UFJアセットマネジメント | |

| 三菱UFJライフセレクトファンド (安定成長型) |

成長投資枠 | ||

| 三菱UFJライフセレクトファンド (成長型) |

成長投資枠 | ||

| たわらノーロードバランス(8資産均等型) | 成長投資枠 つみたて投資枠 |

アセットマネジメントOne |

(2024年1月4日現在)

NISA(少額投資非課税制度)について

当金庫では、NISA(少額投資非課税制度)の取扱いをしております。通常、株式や投資信託などの金融商品に投資をした場合、売却して得た利益や受け取った配当に対して20.315%の税金がかかりますが、NISAは一定金額の範囲内で、これらの金融商品から得られる利益が非課税になる制度です。(当金庫では、公募株式投資信託のみの取扱いです。)

長い人生、より充実させるためにはお金が必要で、そのためにはライフステージに合わせた資産形成が重要と思われます。

本制度は少額から無理なく証券投資ができるため、投資経験が無いまたは少ないお客さまも含めて幅広く資産形成のお役に立てる制度です。

| 2024年からのNISA ←併用可→ | ||

|---|---|---|

| つみたて投資枠 | 成長投資枠 | |

| 年間投資枠 | 120万円 | 240万円 |

| 非課税保有期間 | 無期限 | |

| 非課税保有限度額 | 1,800万円 ※薄価残高方式で管理(枠の再利用が可能) |

|

| 1,200万円(内数) | ||

| 口座開設期間 | 期限の定めなし(いつでも自由に開設) | |

| 投資対象商品 | 長期の積立・分散投資に適した一定の投資信託(従来のつみたてNISA対象商品と同様) | 上場株式・投資信託等 (①整理・監理銘柄 ②信託期間20年未満、毎月分配型およびデリバティブ取引を用いた一定の投資信託等を除外) |

| 対象年齢 | その年の1月1日において18歳以上 | |

| 従来の制度と新しいNISA制度との関係 | 従来のつみたてNISAおよび一般NISAの勘定に受け入れている投資信託は、非課税保有限度額の合計額に含まれません。従来のつみたてNISAおよび一般のNISAの勘定に受け入れている投資信託等はそれぞれの非課税保有期間が終了するまで非課税で保有することができます(非課税保有期間終了時に課税口座に移管されます)。 | |

(注2)お客様の非課税保有限度額については、金融機関が一定のクラウドを利用して提供する情報を基に国税庁が管理します。

2024年からの新しいNISA制度のポイント

シンプルでわかりやすく、より使い勝手の良い制度に生まれ変わりました!POINT1 非課税保有期間の無期限化

従来のNISA制度では、つみたてNISAで最長20年間、一般NISAで最長5年間と、非課税保有期間が限られていました。しかし、2024年1月からスタートした新しいNISA制度では、非課税保有期間がつみたて投資枠・成長投資枠ともに無期限になっています。POINT2 口座開設期間の恒久化

これまでNISA制度は、新規投資ができる期限に定めがある暫定的な制度でしたが、2024年からは、期限の定めがない恒久的な制度となりました。※ジュニアNISAを利用した新規投資は2023年末をもって終了しています。

POINT3 つみたて投資枠と成長投資枠の併用が可能

NISA口座につみたて投資枠と成長投資枠の勘定が毎年設定され、同一年に双方の併用が可能です。POINT4 非課税保有限度額は、全体で1,800万円

新しいNISA制度では、「非課税保有限度額」で残高の管理がされ、薄価ベースで合計1,800万円(うち成長投資枠は1,200万円)まで、保有できます。また、換金した場合には再利用ができます。

POINT5 年間投資枠の拡大

従来のNISA制度での年間投資上限額は、つみたてNISAを選んだ場合は40万円、一般NISAを選んだ場合は120万円でしたが、新しいNISA制度では最高360万円と大幅に拡大しています。内訳としては、つみたて投資枠がつみたてNISAの3倍の年間120万円、成長投資枠が一般NISAの2倍の年間240万円です。

NISA制度 よくある質問

- 毎月配分型投資信託はなぜNISA制度の対象ではないのですか?

- NISA制度は、投資形成を支援するための制度です。毎月分配型投資信託は悪い投資ではありませんが、投資形成の支援というより、運用しながら使うことに適した投資信託だからです。

- 2024年1月にA投資信託を成長投資枠で200万円購入しました。5月にその投資信託を全部解約した場合、同じ年に再度240万円まで成長投資枠を利用して購入することはできますか?

- できません。年間投資枠(つみたて投資枠120万円、成長投資枠240万円)を同一年で再利用することはできません。

- 一般NISAの勘定に受け入れている投資信託を、成長投資枠の勘定に移管することはできますか?

- できません。そのため一般NISAの勘定に受け入れている投資信託は、非課税期間終了後に、その時の時価で課税口座(特定口座・一般口座)に移管することになります。

- 一般NISAまたはつみたてNISAの勘定に受け入れている投資信託の金額は、「非課税保有限度額」に加算されますか?

- 加算されません。2024年以降、新しいNISAを利用して購入した分から、非課税保有限度額の計算がされます。

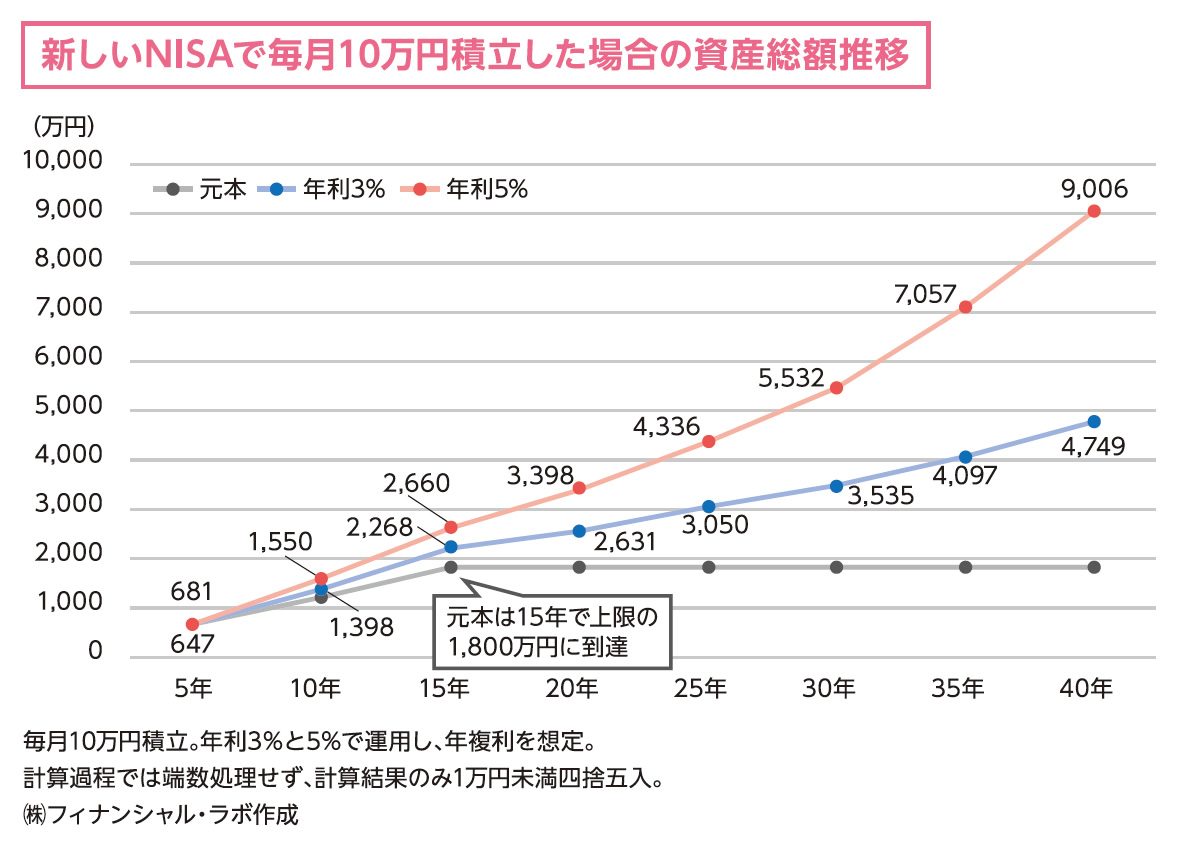

新しいNISA制度だけでどれくらいの資産を形成できる?

新しいNISA制度の非課税保有限度額は1,800万円(うち成長投資枠の上限は1,200万円)です。

仮に、つみたて投資枠だけを利用して毎月5万円ずつ投資すれば30年で1,800万円、毎月10万円ずつならば15年で1,800万円の上限に到達します。

たとえば、毎月10万円ずつ投資して、年利3%・5%で運用ができたと仮定します。

このとき15年後の資産総額は年利3%なら約2,268万円、年利5%なら約2,660万円になります。

以降は新規積立ができませんが、そのまま非課税投資を続けたとした場合、資産総額は図のようになります。複利効果を活かして加速度的な資産形成が実現できます。

仮に、つみたて投資枠だけを利用して毎月5万円ずつ投資すれば30年で1,800万円、毎月10万円ずつならば15年で1,800万円の上限に到達します。

たとえば、毎月10万円ずつ投資して、年利3%・5%で運用ができたと仮定します。

このとき15年後の資産総額は年利3%なら約2,268万円、年利5%なら約2,660万円になります。

以降は新規積立ができませんが、そのまま非課税投資を続けたとした場合、資産総額は図のようになります。複利効果を活かして加速度的な資産形成が実現できます。

NISA(少額投資非課税制度)に係るお申込みの受付期間

非課税口座の適用を希望されるお客様は、以下の期間までに窓口までお申出ください。

お客様が非課税口座に係る特例の適用を受けようとする年(以下「適用年」といいます。)の前年の10月1日から適用年の11月30日まで

※受付は窓口営業日に限らせて頂きます。

非課税口座に関するご留意点

- 非課税口座開設には、特定口座または一般口座の開設が必要です。

- 非課税口座は、すべての金融機関を通じて同一年において1人につき1口座しか開設できません(金融機関を変更した場合を除く)。なお、所定の手続きの下で、金融機関の変更が可能ですが、金融機関の変更を行い、複数の金融機関で非課税口座を開設した場合でも、各年において1つの金融機関の非課税口座でしか公募株式投資信託を購入することができません。また、非課税口座内の公募株式投資信託等を変更後の金融機関に移管することもできません。なお、金融機関を変更しようとする年に、変更前金融機関のNISA口座で、既に公募株式投資信託を購入していた場合、その年は金融機関を変更することはできません。

- 金融機関によって、取り扱うことのできる金融商品の種類およびラインナップは異なります。当金庫では、税法上の公募株式投資信託のみ取り扱っています。2024年以降の新しいNISAにおいては、つみたて投資枠の投資対象商品はつみたてNISAと同じですが、成長投資枠の投資対象商品は一般NISAと異なりますのでご注意ください。

- 非課税口座には年間投資枠が設定されており、一旦利用すると、換金しても年間投資枠の再利用はできません。また、年間投資枠の残額は翌年以降へ繰り越すことはできません。そのため、短期間での売買(乗換え)を前提とした商品には適さず、中長期的な保有を前提とした投資が望ましいと考えられます。2024年以降の新しいNISAにおいては、非課税保有限度額の再利用はできますが、年間投資枠の再利用はこれまでと同じくできませんのでご注意ください。

- 非課税口座における配当所得および譲渡所有等は、収益の額にかかわらず全額非課税となりますが、損失は税務上ないものとされ、特定口座や一般口座で保有する他の公募株式投資信託等の配当所得および譲渡所得等との通算はできず、当該損失の繰越控除もできません。

- 投資信託における分配金のうち元本払戻金(特別分配金)は、そもそも非課税であり、制度上のメリットを享受できません。また、当該分配金の再投資を行う場合には、年間投資枠が費消されます。

- 2023年までに、NISA制度を利用して非課税投資された公募株式投資信託等の非課税保有期間終了時に、NISA口座内でお客様が保有される公募株式投資信託等は、特定口座等の課税口座に時価で移管されます。

- 税金に関するご相談については、専門の税理士等にご相談ください。

- このご案内は、作成時点における法令その他情報に基づき作成しており、今後の改正等により、取扱が変更となる可能性があります。

投資信託ご購入に当たっての注意事項

- 投資信託は預金、保険契約ではありません。

- 投資信託は預金保険機構、保険契約者保護機構の保護の対象ではありません。

- 当金庫が取り扱う投資信託は投資者保護基金の対象ではありません。

- 当金庫は販売会社であり、投資信託の設定、運用は委託会社が行います。

- 投資信託には元本および利回りの保証はありません。

- 投資信託は、組入有価証券等の価格下落や有価証券等の発行者の信用状況の悪化等の影響により基準価格が下落し、元本欠損が生じることがあります。

- 外貨建資産に投資する場合には、為替相場の変動等の影響により基準価額が下落し、元本欠損が生ずることがあります。

- 投資信託の運用による利益および損失は、ご購入されたお客様に帰属します。

- 投資信託のご購入時には、買付時1口当たりの基準価額(買付価額)に最大2.75%のお申込手数料(消費税込み)、約定口数を乗じて得た額をご負担いただきます。換金時には、換金時の基準価額に最大0.5%の信託財産留保額が必要となります。また、これらの手数料とは別に、投資信託の純資産総額の最大年1.65%(消費税込み)を信託報酬として信託財産を通じてご負担いただきます。その他詳細につきましては、各ファンドの投資信託説明書(交付目論見書)等をご覧ください。なお、投資信託に関する手数料の合計は、申込期間や保有期間によって異なりますので、表示することができません。

- 投資信託には、換金期間に制限のあるものがあります。

- 投資信託の取得のお申込みに関しては、クーリングオフ(書面による解除)の適用はありません。

- 投資信託をご購入に当たっては、あらかじめ最新の投資信託説明書(交付目論見書)および目論見書補完書面を必ずご覧ください。

投資信託に関する主な手数料等の概要

- 申込手数料(購入時)

購入時に直接ご負担いただく費用で、各ファンドの買付時1口当たりの基準価額(買付価額)に、商品一覧表に記載の手数料率、約定口数を乗じて得た額。 - 信託財産留保額(換金時)

換金時にご負担いただく費用で、換金時の基準価額に対して、商品一覧表に記載の料率を乗じた額。換金の際は、換金時の基準価額から信託財産留保額を控除した価額により、換金代金が算出されます。 - 信託報酬等(保有時)

保有時に間接的にご負担いただく費用で、原則として、信託財産の純資産総額に対して、商品一覧表に記載の料率を乗じた額。日々計算され、信託財産の中からご負担いただきます。

※投資信託にかかる費用は、上記の他に監査費用、売買委託手数料などがあります。詳しくは投資信託説明書(交付目論見書)で必ずご確認ください。

※その他詳細につきましては、各ファンド最新の投資信託説明書(交付目論見書)等をご覧ください。

個人向け国債

| 商品名 | 変動金利型10年満期 | 固定金利型5年満期 | 固定金利型3年満期 |

|---|---|---|---|

| 金利タイプ | 変動金利 | 固定金利 | |

| 満期 | 10年 | 5年 | 3年 |

| 金利水準 | 基準金利×0.66%※1 | 基準金利-0.05%※2 | 基準金利-0.03%※2 |

| 金利の下限 | 0.05% | ||

| 利子の受け取り | 半年毎に年2回 | ||

| 発行頻度 | 毎月(年12回) | ||

| 購入単位 | 最低1万円から1万円単位 | ||

| 販売価格 | 額面単位100円につき100円 | ||

| 中途換金 | 発行後1年経過すれば、いつでも中途換金可能※3 | ||

- 基準金利は、利子計算期間開始時の前月に行われた10年固定利子付国債の入札(初回の利子については募集期間開始直前に行われた入札)における平均落札利回り。なお、平成23年7月発行分(6月募集)から、金利設定方法を掛け算方式に改善しますが、平成23年6月までに発行された既発債は、発行時の金利設定方法(基準金利-0.80%)のまま変更ありません。

- 基準金利は、募集期間開始日の2営業日前において、市場実勢利回りを基に計算した期間5年または3年の固定利子付国債の想定利回り。

- 中途換金の特例:災害救助法の適用対象となった大規模な自然災害により被害を受けた場合、または保有者本人が亡くなられた場合、上記期間にかかわらず換金できます。